Единовременная выплата средств пенсионных накоплений

С июля 2012 года территориальные органы ПФР по Кировской области приступили к приему заявлений об установлении выплат за счет средств пенсионных накоплений в соответствии с Федеральным законом от 30.11.2011 № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений», вступившим в законную силу с 01.07.2012.

Согласно указанному Закону за счет средств пенсионных накоплений осуществляются несколько видов выплат, в том числе накопительная пенсия, срочная пенсионная выплата, единовременная выплата средств пенсионных накоплений.

Единовременная выплата средств пенсионных накоплений осуществляется по заявлению застрахованного лица при наличии средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета, следующим категориям граждан:

- лицам, получающим страховую пенсию по инвалидности или страховую пенсию по случаю потери кормильца либо получающим пенсию по государственному пенсионному обеспечению, которые не приобрели право на установление страховой пенсии по старости в связи с отсутствием необходимого страхового стажа и (или) величины индивидуального пенсионного коэффициента, предусмотренной частью 3 статьи 8 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях», — по достижении общеустановленного пенсионного возраста.

- лицам, размер накопительной пенсии которых в случае ее назначения составил бы 5 процентов и менее по отношению к сумме размера страховой пенсии по старости с учетом фиксированной выплаты к страховой пенсии по старости, повышений фиксированной выплаты к страховой пенсии, рассчитанного в соответствии с Федеральным законом от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях», и размера накопительной пенсии, рассчитанного в соответствии с Федеральным законом от 28 декабря 2013 года № 424-ФЗ «О накопительной пенсии», рассчитанных на дату назначения накопительной пенсии в соответствии с Федеральным законом от 28 декабря 2013 года № 424-ФЗ «О накопительной пенсии», — при возникновении права на установление страховой пенсии по старости (в том числе досрочно).

Единовременная выплата не осуществляется лицам, которым ранее была установлена накопительная пенсия.

Застрахованные лица, реализовавшие право на получение средств пенсионных накоплений в виде единовременной выплаты, вправе вновь обратиться за осуществлением единовременной выплаты не ранее чем через пять лет со дня предыдущего обращения за выплатой средств пенсионных накоплений в виде единовременной выплаты.

Порядок осуществления единовременной выплаты определяется Правительством Российской Федерации (Постановление Правительства РФ от 21.12.2009 № 1048 «Об утверждении Правил единовременной выплаты негосударственным пенсионным фондом, осуществляющим обязательное пенсионное страхование, средств пенсионных накоплений застрахованным лицам», Постановление Правительства РФ от 21.12.2009 № 1047 «Об утверждении Правил единовременной выплаты Пенсионным фондом Российской Федерации средств пенсионных накоплений застрахованным лицам»).

Единовременная выплата устанавливается со дня обращения за ней, но не ранее чем со дня возникновения права на указанную выплату.

Согласно Правилам осуществления единовременной выплаты территориальный орган ПФР в течение 1 месяца со дня получения заявления и необходимых документов выносит решение о назначении единовременной выплаты или мотивированное решение об отказе в ее назначении. При этом размер единовременной выплаты определяется исходя из суммы средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета либо на пенсионном счете накопительной пенсии застрахованного лица на день, с которого назначается единовременная выплата.

Выплата застрахованному лицу средств пенсионных накоплений производится в срок, не превышающий 2-х месяцев со дня принятия этого решения.

В случае если после вынесения решения об осуществлении единовременной выплаты в специальной части индивидуального лицевого счета застрахованного лица будут отражены:

- страховые взносы на финансирование накопительной части трудовой пенсии, уплаченные за квартал, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время;

- дополнительные страховые взносы на накопительную часть трудовой пенсии и взносы работодателя, уплаченные в пользу застрахованного лица за квартал, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время;

- чистый финансовый результат от инвестирования (временного размещения) Пенсионным фондом Российской Федерации вышеуказанных взносов;

- взносы на софинансирование формирования пенсионных накоплений, учитываемые пропорционально сумме дополнительных страховых взносов на накопительную часть трудовой пенсии, уплаченных за квартал, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время с начала календарного года;

- направленные на формирование накопительной части трудовой пенсии средства (часть средств) материнского (семейного) капитала, поступившие в течение квартала, в котором застрахованное лицо обратилось за единовременной выплатой, и (или) предшествующее этому кварталу время;

- доход от инвестирования средств пенсионных накоплений.

Производится доплата к единовременной выплате.

Решение о доплате к единовременной выплате выносится территориальным органом Фонда не позднее 1 июля года, следующего за годом, в котором застрахованное лицо обратилось за единовременной выплатой.

Выплата средств пенсионных накоплений в размере, определенном решением о доплате к единовременной выплате, производится территориальным органом Фонда в срок, не превышающий 1 месяца со дня принятия решения.

Как получить единовременную выплату пенсионных накоплений

Сейчас право на страховую и накопительную часть пенсии предоставляют после того, как человек передал документы в Пенсионный фонд лично или по почте. Министерство труда и социальной защиты предложило разрешить подачу заявления о единовременной выплате пенсионных накоплений через электронный кабинет на сайте ПФР или через многофункциональные центры. Такой проект постановления Минтруд направил на согласование в заинтересованные федеральные органы, сообщил ТАСС 27 января.

У пожилых людей есть право выбора

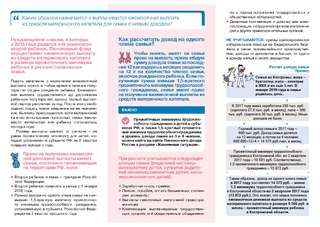

В 2011 году вступил в силу закон, согласно которому получить пенсионные накопления можно тремя способами: как накопительную пенсию, как срочную или единовременную пенсионную выплату. В первом случае будет выплачиваться определённая сумма ежемесячно и пожизненно, в виде части трудовой пенсии. Пенсионный капитал поделят на ожидаемый период выплат. В 2021 году это 22 года, или 264 месяца.

Во втором случае можно оформить выплаты равными частями ежемесячно в течение определённого срока, но не менее чем на 10 лет. Выбрать такой порядок могут только те, кто участвует в Программе софинансирования накоплений — лично, через работодателя или за счёт взносов государства. Также на срочные выплаты имеют право граждане, направившие на формирование пенсии часть материнского капитала. При этом в случае смерти застрахованного лица остаток средств могут получить его правопреемники.

Разрешается также забрать все пенсионные накопления сразу, в виде единовременной выплаты. Но выбрать такой вариант могут только люди, не получившие право на страховую пенсию по старости из-за недостаточного страхового стажа, и имеющие право на пенсию по инвалидности или по потере кормильца. Также единовременную выплату разрешили оформить россиянам, размер накопительной части которых не превышает 5% в сравнении со страховой пенсией по старости.

Но выбрать такой вариант могут только люди, не получившие право на страховую пенсию по старости из-за недостаточного страхового стажа, и имеющие право на пенсию по инвалидности или по потере кормильца. Также единовременную выплату разрешили оформить россиянам, размер накопительной части которых не превышает 5% в сравнении со страховой пенсией по старости.Порядок получения средств могут упростить

Чтобы получить накопления одним из указанных способов, следует подать заявление в территориальное отделение ПФР или офис негосударственного пенсионного фонда (НПФ), предоставить паспорт и СНИЛС, а также справку о праве на страховую пенсию. Если сам гражданин не может прийти и написать заявление, за него это сделает доверенное лицо. Затем сотрудники фонда проверят документы и вынесут решение о возможности выплаты денег. Если это единовременная сумма, то в течение двух месяцев после обращения гражданина её перечислят на счёт или доставят наличными.

Минтруд в проекте постановления предлагает дать людям право оформлять единовременную выплату пенсионных накоплений через личный кабинет на сайте Фонда пенсионного страхования или через МФЦ. Эта инициатива касается только средств, которые хранятся в ПФР. Но в Минтруде заявили, что также рассматривают предложение Ассоциации негосударственных пенсионных фондов предоставить возможность оформления документов в МФЦ тем россиянам, чьи накопления находятся в НПФ, сообщил ТАСС 27 января.

Эта инициатива касается только средств, которые хранятся в ПФР. Но в Минтруде заявили, что также рассматривают предложение Ассоциации негосударственных пенсионных фондов предоставить возможность оформления документов в МФЦ тем россиянам, чьи накопления находятся в НПФ, сообщил ТАСС 27 января.

В Парламенте поддержали идею Минтруда

В Госдуме и в Совете Федерации одобряют инициативу Минтруда. По словам зампреда Комитета Совфеда по социальной политике Елены Бибиковой, в 2020 году в связи с пандемией различные ведомства начали по максимуму переходить на взаимодействие с гражданами через Интернет. «Я считаю, что предложение кабмина по оформлению единовременных выплат пенсионных накоплений через электронный кабинет или МФЦ совершенно своевременно, — сказала сенатор «Парламентской газете». — Как правило, за разовой выплатой обращается более молодое поколение, люди, которые умеют пользоваться Интернетом, имеют личные кабинеты на сайте ПФР».

Читайте также:

• Минтруд предлагает возмещать россиянам потерянные при переводе в НПФ средства • Что изменится в жизни пенсионеров

Елена Бибикова не исключает, что в будущем электронное оформление пенсионных накоплений могут распространить на все три варианта выплат, и возможно даже на пенсии по старости в целом. «Полагаю, что с развитием цифровых технологий все обращения по оформлению пенсий могут перевести в цифровой формат», — отметила Елена Бибикова.

«Полагаю, что с развитием цифровых технологий все обращения по оформлению пенсий могут перевести в цифровой формат», — отметила Елена Бибикова.

Сейчас многие россияне получают накопительную пенсию в виде единовременной выплаты, в том числе потому что долгое время она была заморожена, сообщил «Парламентской газете» глава Комитета Госдумы по труду, соцполитике и делам ветеранов, замруководителя фракции ЛДПР Ярослав Нилов. «Я всегда поддерживаю любые решения, связанные с упрощением реализации тех или иных прав наших граждан, и выступаю за дебюрократизацию любых процедур», — подчеркнул парламентарий.

Справка

Что такое пенсионные накопления?

Пенсионные накопления — это средства, зафиксированные на индивидуальном лицевом счёте участника системы обязательного пенсионного страхования. Они включают в себя:

- страховые взносы на накопительную часть трудовой пенсии, перечисленные работодателем;

- сумму уплаченных гражданами дополнительных страховых взносов в рамках Программы государственного софинансирования пенсий;

- средства материнского капитала, направленные на формирование пенсионных накоплений;

- доход от инвестирования этих накоплений.

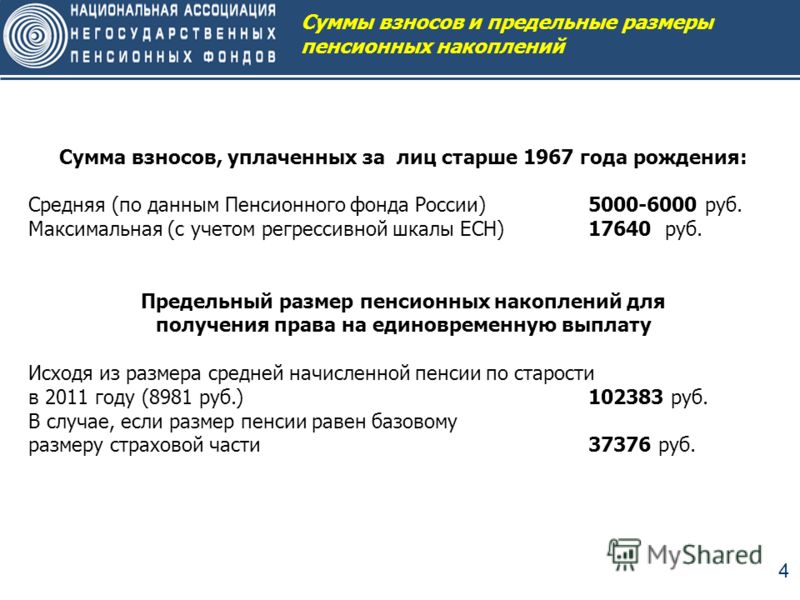

На сайте ПФР указано, что пенсионные накопления имеются у граждан, родившихся начиная с 1967 года, которые являются участниками системы обязательного пенсионного страхования, и работали в любой период после 2001 года. Также речь идёт о мужчинах 1953-1966 года рождения и женщинах 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 годы работодатель уплачивал страховые пенсионные взносы. Кроме того, накопительная часть выплат по старости имеется у участников Программы государственного софинансирования пенсий, и у мам, направивших часть средств материнского капитала на формирование своих пенсионных накоплений.

Порядок обращения за накопительной пенсией в 2020 году

В связи с появившимися в ряде российских СМИ, в том числе – нашего региона, недостоверными публикациями о единовременной выплате пенсионерам, Отделение Пенсионного фонда России по Брянской области сообщает следующее.

Для назначения накопительной пенсии в государственном Пенсионном фонде России необходимо наличие двух факторов: человек должен иметь средства пенсионных накоплений и право на назначение страховой пенсии. Вступившие в силу с 1 января 2019 года изменения в пенсионном законодательстве не меняют правил назначения и выплаты пенсионных накоплений. Пенсионный возраст, дающий право на их получение, остается в прежних границах – 55 лет для женщин и 60 лет для мужчин. Это распространяется на все виды выплаты пенсионных накоплений, включая накопительную пенсию, срочную и единовременную выплаты. Как и прежде, пенсионные накопления назначаются при наличии минимально необходимых пенсионных коэффициентов и стажа: в 2020 году это не менее 18,6 пенсионных коэффициентов и 11 лет стажа.

Вступившие в силу с 1 января 2019 года изменения в пенсионном законодательстве не меняют правил назначения и выплаты пенсионных накоплений. Пенсионный возраст, дающий право на их получение, остается в прежних границах – 55 лет для женщин и 60 лет для мужчин. Это распространяется на все виды выплаты пенсионных накоплений, включая накопительную пенсию, срочную и единовременную выплаты. Как и прежде, пенсионные накопления назначаются при наличии минимально необходимых пенсионных коэффициентов и стажа: в 2020 году это не менее 18,6 пенсионных коэффициентов и 11 лет стажа.

За назначением накопительной пенсии можно обратиться в любое время после возникновения права на нее, без каких-либо ограничений по времени. Выплату можно назначить как одновременно со страховой пенсией, так и отдельно. Если пенсионер, у которого формировались пенсионные накопления, не обращался за их установлением, то он может обратиться с заявлением об установлении соответствующей выплаты в любое удобное для него время. При этом не важно, является он работающим или уже не работает.

При этом не важно, является он работающим или уже не работает.

Средства пенсионных накоплений формируются главным образом за счет части страховых взносов, которые работодатели перечисляли за своих работников до 2014 года. Направление части страховых взносов работодателей на пенсионные накопления было приостановлено по решению государства на период 2014–2022 годов.

У кого, как правило, имеются пенсионные накопления:

- у граждан 1967 года рождения и моложе, работавших в период с 2002 по 2014 год, за счет того, что их работодатели уплачивали часть страховых взносов на финансирование накопительной пенсии;у мужчин 1953–1966 года рождения и женщин 1957–1966 года рождения, работавших в период с 2002 по 2004 год, за которых работодатели уплачивали часть страховых взносов на накопительную часть трудовой пенсии. С 2005 года эти отчисления были прекращены в связи с изменениями законодательства;у участников Программы государственного софинансирования пенсий, производивших уплату добровольных страховых взносов;у тех, кто направил средства материнского (семейного) капитала на формирование накопительной пенсии.

Существует три вида выплат средств пенсионных накоплений:

Накопительная пенсия. Осуществляется ежемесячно и пожизненно. Выплачивается при достижении возраста 55 лет (женщины), 60 лет (мужчины), а также лицам, имеющим право на досрочное назначение страховой пенсии по старости – по достижении соответствующего возраста или наступления срока. Ее размер рассчитывается исходя из ожидаемого периода выплаты: в 2020 году — 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

Единовременная выплата. Все пенсионные накопления выплачиваются сразу одной суммой. Получателями такой выплаты являются граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе, с учетом фиксированной выплаты и размера накопительной пенсии, рассчитанных по состоянию на день обращения за выплатой пенсионных накоплений. Получателями единовременной выплаты также являются граждане, которые при достижении возраста 55 лет женщины, 60 лет мужчины не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов.

Получателями единовременной выплаты также являются граждане, которые при достижении возраста 55 лет женщины, 60 лет мужчины не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов.

Срочная пенсионная выплата. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при достижении возраста 55 лет (женщины), 60 лет (мужчины), а так же лицам, имеющим право на досрочное назначение страховой пенсии по старости – по достижении соответствующего возраста или наступления срока, при наличии пенсионных накоплений за счет взносов в рамках Программы государственного софинансирования пенсий, в том числе, взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала и дохода от их инвестирования.

Порядок обращения за выплатой средств пенсионных накоплений таков. Заявление о назначении накопительной пенсии или срочной пенсионной выплаты или единовременной выплаты подается в территориальный орган Пенсионного фонда России (прием идет по предварительной записи), в МФЦ или в форме электронного документа через «Личный кабинет гражданина» на официальном сайте ПФР. Заявление можно подать лично либо через законного представителя.

Заявление о назначении накопительной пенсии или срочной пенсионной выплаты или единовременной выплаты подается в территориальный орган Пенсионного фонда России (прием идет по предварительной записи), в МФЦ или в форме электронного документа через «Личный кабинет гражданина» на официальном сайте ПФР. Заявление можно подать лично либо через законного представителя.

На личном приеме необходимо иметь документ, удостоверяющий личность.

Заявление о назначении накопительной пенсии или срочной пенсионной выплаты рассматривается не более 10 рабочих дней со дня приема заявления со всеми необходимыми документами. Заявление о назначении единовременной выплаты рассматривается в течение месяца. По результатам рассмотрения выносится решение о назначении соответствующей выплаты или об отказе в ее назначении с обоснованием причин.

Единовременная выплата средств пенсионных накоплений производится в срок, не превышающий двух месяцев со дня принятия решения.

Поделиться новостью

Получить выплату — АО «НПФ «Социум»

С 1 июля 2012 года вступил в силу Федеральный закон от 30 ноября 2011 года № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений» и АО «НПФ «Социум» приступил к приему заявлений на установление выплат накопительной пенсии от застрахованных лиц Фонда, достигших пенсионных оснований.

За счет средств пенсионных накоплений могут осуществляться следующие виды выплат:

- Единовременная выплата

- Срочная пенсионная выплата

- Накопительная пенсия

- Выплата правопреемникам

Единовременная выплата — это разовая выплата всех пенсионных накоплений застрахованного лица, учтенных на пенсионном счете накопительной пенсии.

Право на получение единовременной выплаты имеют:

Лица, достигшие пенсионного возраста (женщины — 55 лет, мужчины — 60 лет) и получающие:

- страховую пенсию по инвалидности

- страховую пенсию по случаю потери кормильца

- пенсию по государственному пенсионному обеспечению, которые не приобрели право на установление пенсии по старости в связи с отсутствием необходимого страхового стажа (менее 5 лет)

- Лица, у которых при возникновении права на установление трудовой пенсии по старости (в том числе досрочной), размер накопительной пенсии составляет 5% и менее по отношению к общему размеру пенсии по старости (включая страховую и накопительную пенсии)

Срочная пенсионная выплата — это ежемесячная выплата пенсионных накоплений в течение выбранного застрахованным лицом срока, но не менее 10 лет.

Право на получение срочной выплаты имеют:

- Лица, формирующие накопительную пенсию за счет дополнительных страховых взносов по Программе государственного софинансирования пенсии;

- Лица, направившие средства (часть средств) материнского капитала на формирование накопительной пенсии.

Накопительная пенсия назначается лицам, получившим право на установление страховой пенсии (в том числе досрочной), в случаях когда размер накопительной пенсии составляет более 5% по отношению к общему размеру пенсии по старости (включая страховую и накопительную). В этом случае выплата накопительной пенсии осуществляется пожизненно.

Для назначения выплаты пенсионных накоплений следует подать соответствующее заявление с приложением необходимых документов.

Вы можете обратиться в Фонд лично, либо направить документы почтовым отправлением в адрес Фонда.

Комплект документов для оформления выплат:

При личном обращении в Фонд необходимо представить оригиналы документов, а в случае направления по почте подпись на заявлении и копии документов должны быть заверены:

- нотариусом или иным лицом в порядке, установленном пунктом 3 статьи 185 Гражданского кодекса Российской Федерации и частью 4 статьи 1 Основ законодательства Российской Федерации о нотариате

- должностными лицами консульских учреждений Российской Федерации, если застрахованное лицо находится за пределами территории Российской Федерации

Направление заявления и документов осуществляется способом, позволяющим подтвердить факт и дату их отправления.

Днем обращения за выплатами считается дата приема фондом заявления и документов, а при их направлении по почте — дата, указанная на почтовом штемпеле организации федеральной почтовой связи по месту отправления.

При возникновении вопросов просим Вас обращаться в АО «НПФ «Социум» лично, по телефону +7 (495) 272-03-55 или по электронной почте [email protected]. Специалисты АО «НПФ «Социум» ответят на все Ваши вопросы, а также предоставят необходимые разъяснения по порядку получения средств пенсионных накоплений умершего застрахованного лица.

Информация для правопреемников умерших застрахованных лиц, формировавших накопительную пенсию в АО «НПФ «Социум»

Правопреемники имеют право на получение средств пенсионных накоплений умершего застрахованного лица, в случае если смерть застрахованного лица наступила до назначения ему накопительной пенсии по старости и (или) в случае назначения застрахованному лицу срочной пенсионной выплаты.

Порядок и условия выплаты средств пенсионных накоплений правопреемникам умерших застрахованных лиц регламентируется Правилами выплаты негосударственным пенсионным фондом, осуществляющим обязательное пенсионное страхование, правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных на пенсионном счете накопительной пенсии (утв. Постановлением Правительства Российской Федерации от 30 июля 2014 г. № 710).

Кто имеет право на получение средств пенсионных накоплений умершего застрахованного лица, учтенных на пенсионном счете накопительной пенсии?Выплата средств пенсионных накоплений производится лицам, которых застрахованное лицо указало в качестве своих правопреемников при заключении договора обязательного пенсионного страхования или в заявлении по приложению 1 к Постановлению Правительства РФ от 30.07.2014 г. № 710 (форма заявления).

Если застрахованное лицо не указало правопреемников, выплата производится в равных долях правопреемникам первой очереди (дети, в т.ч. усыновленные, супруги, родители, в т.ч. усыновители).

При отсутствии заявлений от правопреемников первой очереди выплата производится в равных долях правопреемникам второй очереди (братья, сестры, внуки, дедушки и бабушки).

Для получения средств пенсионных накоплений правопреемники должны обратиться в АО «НПФ «Социум» и подать заявление о выплате в течение 6 месяцев со дня смерти застрахованного лица по приложению 2 к Постановлению Правительства РФ от 30.07.2014г. № 710 (форма заявления).

Когда необходимо подать заявление на получение средств пенсионных накоплений умершего застрахованного лица?Обращение правопреемников за выплатой средств пенсионных накоплений осуществляется до истечения 6 месяцев со дня смерти застрахованного лица путем подачи в фонд заявления по приложению 2 к Постановлению Правительства РФ от 30.07.2014г. № 710 (форма заявления).

Срок для обращения с заявлением о выплате средств пенсионных накоплений может быть восстановлен в судебном порядке по заявлению правопреемника, пропустившего такой срок.

Правопреемник также может подать в фонд заявление об отказе в получении средств пенсионных накоплений по приложению 3 к Постановлению Правительства РФ от 30.07.2014г. № 710 (форма заявления).

Какие документы необходимо предоставить в АО «НПФ «Социум» для получения выплаты?

- Заявление о выплате средств пенсионных накоплений (Приложение 2 Постановления № 710 форма заявления). Заявление подается каждым правопреемником отдельно. В случае отказа правопреемника от получения пенсионных накоплений, правопреемник подает заявление об отказе (Приложение 3 Постановления № 710 форма заявления). В случае, если заявление направляется по почте, подпись на заявлении должна быть заверена нотариально.

Подлинники (если документы подаются лично в один из офисов АО «НПФ «Социум») или копии, заверенные нотариусом (если документы направляются по почте), следующих документов:

- Свидетельство о смерти застрахованного лица

- Паспорт правопреемника (первая страница и регистрация)

- Документы, подтверждающие родственные отношения с умершим застрахованным лицом (свидетельство о рождении, свидетельство о заключении брака, свидетельство об усыновлении, иные документы, подтверждающие степень родства с умершим застрахованным лицом), — для правопреемников по закону

- Документы, удостоверяющие личность и полномочия законного представителя (усыновителя, опекуна, попечителя) правопреемника, — для законных представителей правопреемника

- Документы, подтверждающие нотариально удостоверенное полномочие представителя правопреемника на подачу заявления о выплате средств пенсионных накоплений (об отказе от получения средств пенсионных накоплений) и необходимых документов от имени правопреемника, — для представителей правопреемника

- Документы, подтверждающие предварительное разрешение органов опеки и попечительства осуществить отказ от получения причитающихся правопреемнику средств пенсионных накоплений, учтенных на пенсионном счете накопительной пенсии умершего застрахованного лица, — для законных представителей правопреемника при подаче заявления об отказе от получения средств пенсионных накоплений

- Решения суда о восстановлении срока для обращения с заявлением о выплате средств пенсионных накоплений — для правопреемников, восстановивших в судебном порядке срок для обращения с заявлением о выплате средств пенсионных накоплений

Дополнительно для правопреемников, имеющих право на получение остатка средств материнского капитала, направленных на формирование накопительной пенсии, и не выплаченных умершему застрахованному лицу в виде срочной пенсионной выплаты необходимо дополнительно представить документы:

- Документы, подтверждающие отцовство (усыновление) в отношении детей, учтенных при возникновении у застрахованного лица права на дополнительные меры государственной поддержки, отсутствие фактов лишения отца родительских прав (отмены усыновления) в отношении ребенка, в связи с рождением (усыновлением) которого у застрахованного лица возникло право на дополнительные меры государственной поддержки, совершения отцом в отношении своего ребенка (детей) умышленного преступления, относящегося к преступлениям против личности, а также признания ребенка оставшимся без попечения родителей в случае, если на момент смерти застрахованного лица ребенок являлся несовершеннолетним (свидетельство о рождении (усыновлении) указанных детей, справка органов опеки и попечительства об отсутствии сведений о лишении отца родительских прав (об отмене усыновления), признании ребенка оставшимся без попечения родителей, справка органов внутренних дел об отсутствии сведений о судимости за умышленное преступление против личности)

- Документы, подтверждающие смерть отца (усыновителя), лишение его родительских прав (отмену усыновления) в отношении ребенка, в связи с рождением (усыновлением) которого у застрахованного лица возникло право на дополнительные меры государственной поддержки, совершение отцом (усыновителем) в отношении своего ребенка (детей) умышленного преступления, относящегося к преступлениям против личности, обучение ребенка (детей) по очной форме обучения в образовательном учреждении любого типа и вида независимо от его организационно-правовой формы (за исключением образовательного учреждения дополнительного образования) (свидетельство о смерти отца (усыновителя), решение суда о лишении отца родительских прав (отмене усыновления), справка органов внутренних дел о судимости за умышленное преступление против личности, справка образовательного учреждения об обучении по очной форме обучения

Копии документов без нотариального заверения:

- Копия договора ОПС с фондом (при наличии)

- Копия документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета, умершего (при наличии)

- Копия документа, подтверждающего регистрацию в системе индивидуального (персонифицированного) учета, правопреемника (при наличии)

- Копия первой страницы сберегательной книжки и развернутые банковские реквизиты правопреемника (ИНН банка, БИК, к/с., с/с., л/с.)

- Свидетельство ИНН правопреемника (при наличии)

В заявлении просим обязательно указать контактный телефон для связи. При возникновении вопросов просим Вас обращаться в АО «НПФ «Социум» лично, по телефону (495) 272-03-55 или по электронной почте [email protected]. Специалисты АО «НПФ «Социум» ответят на все Ваши вопросы, а также предоставят необходимые разъяснения по порядку получения средств пенсионных накоплений умершего застрахованного лица.

- Заявление застрахованного лица о распределении средств пенсионных накоплений, учтенных на его пенсионном счете накопительной пенсии .RTF, 0.1 MB, опубликовано 09.03.2021

- Заявление об изменении способа (реквизитов) выплаты средств пенсионных накоплений .RTF, 0.1 MB, опубликовано 21.04.2015

- Заявление правопреемника о выплате средств пенсионных накоплений, учтенных на пенсионном счете накопительной пенсии умершего застрахованного лица .RTF, 0.3 MB, опубликовано 09.03.2021

- Заявление правопреемника об отказе от получения причитающихся ему средств пенсионных накоплений, учтенных на пенсионном счете накопительной пенсии умершего застрахованного лица .RTF, 0.2 MB, опубликовано 09.03.2021

Как получить единовременную выплату пенсионных накоплений? | Финансы | ЭКОНОМИКА

В Минтруда РФ рассказали, как гражданам можно получить единовременную выплату пенсионных накоплений. Сейчас право на страховую и накопительную часть пенсии предоставляют после того, как человек передал документы в ПФР. 27 января Минтруд направил на согласование в заинтересованные федеральные органы проект постановления, предусматривающего возможность подачи заявления о единовременной выплате пенсионных накоплений через электронный кабинет на сайте Фонда или через многофункциональные центры.

Напомним, что в России в 2011 году был принят закон, позволяющий получение пенсионных накоплений либо как накопительную пенсию, либо как срочную или единовременную выплату. При выборе первого варианта пенсионный капитал делят на ожидаемый период выплат. В этом году он составляет 22 года или 264 месяца.

Второй вариант предусматривает оформление выплат равными частями ежемесячно в течение определённого срока, но не менее чем на 10 лет. Важно отметить, что такой порядок могут выбрать только участники Программы софинансирования накоплений. Право на срочные выплаты имеют также граждане, направившие на формирование пенсии часть маткапитала. В случае преждевременной кончины застрахованного лица остаток получают его правопреемники.

Существует третий вариант, предусматривавший получение всех накоплений сразу в виде единовременной выплаты. Однако воспользоваться таким правом могут только те люди, которые не получили право на страховую пенсию по старости из-за недостаточного страхового стажа, и имеющие право на пенсию по инвалидности или по потере кормильца. Кроме них оформить единовременную выплату также разрешили россиянам, размер накопительной части которых не превышает 5% в сравнении со страховой пенсией по старости.

Как отмечает «Парламентская газета», порядок получения средств могут упростить. Чтобы получить накопления одним з выше перечисленных способов, гражданину необходимо подать заявление в территориальное отделение ПФР или офис негосударственного пенсионного фонда. Для этого нужно будет предоставить паспорт, СНИЛС и справку о праве на страховую пенсию. Также это может сделать доверенное лицо получателя выплаты.

После проверки документов Фонд вынесет решение о возможности выплаты денег. В случае, если это будет вариант с единовременной выплатой, то деньги перечислят на счет или доставят наличными в течение двух месяцев после обращения гражданина.

Минтруд выдвинул инициативу, согласно которой граждане смогут оформлять единовременную выплату пенсионных накоплений через личный кабинет на сайте Фонда пенсионного страхования или через МФЦ. Речь идет только о тех средствах, которые хранятся в Пенсионном фонде. Вместе с предложением министерства сейчас рассматривается инициатива Ассоциации негосударственных пенсионных фондов, предусматривающая возможность оформления документов в МФЦ тем россиянам, чьи накопления находятся в НПФ.

Идею Минтруда уже поддержали в Государственной Думе и в Совфеде. Как отмечает зампред Комитета СФ по социальной политике Елена Бибикова, в связи с пандемией многие ведомства в 2020 году начали по максимуму переходить на взаимодействие с гражданами через Интернет. Не исключается вариант, что в будущем вариант с электронным оформлением будет распространен на все три варианта получения выплат, а также на пенсии по старости.

Как сообщил «Парламентской газете» глава Комитета Госдумы по труду, соцполитике и делам ветеранов Ярослав Нилов, сейчас многие россияне отдают предпочтение получению пенсии в виде единовременной выплаты. Это связано с тем, что долгое время она была заморожена.

Справка:

Пенсионные накопления — это средства, зафиксированные на индивидуальном лицевом счете участника системы обязательного пенсионного страхования. Они включают в себя:

— направленные на формирование накоплений средства маткапитала;

— доход от инвестирования всех накоплений;

— страховые взносы на накопительную часть трудовой пенсии, перечисленные работодателем;

— сумму уплаченных гражданами дополнительных страховых взносов в рамках Программы государственного софинансирования пенсий.

Пенсионные накопления имеют все граждане, родившихся начиная с 1967 года, работавшие в любой период после 2001 года и являющиеся участниками системы обязательного пенсионного страхования. Кроме этого, накопления имеют все мужчины1953-1966 года рождения и женщины 1957-1966 г.р., в пользу которых в период с 2002 по 2004 годы работодатель уплачивал страховые пенсионные взносы. Также накопительная часть выплат по старости имеется у участников Программы государственного софинансирования пенсий, и у матерей, которые направили на формирование накоплений часть средств маткапитала.

Возраст обращения за накопительной пенсией не изменится

Дата: 26.11.2018 16:03

Средства пенсионных накоплений граждане по-прежнему смогут получать с 55 и 60 лет (женщины и мужчины соответственно).

В связи с принятием нового Закона* с 1 января 2019 года помимо изменений в условиях назначения страховой пенсии по старости вносятся изменения и в условия назначения накопительной пенсии.

Напомним, что в настоящее время выплата средств пенсионных накоплений** может быть осуществлена тогда, когда человек приобретает право на установление страховой пенсии по старости, т.е. у женщин в 55 лет, а у мужчин в 60, либо ранее некоторым категориям граждан, имеющим право на установление страховой пенсии досрочно.

С 1 января 2019 установление страховой пенсии по старости будет производиться позднее в связи с увеличением возраста выхода на пенсию, а вот выплата за счет средств пенсионных накоплений гражданам может быть установлена по действующим сегодня правилам. Получать средства пенсионных накоплений можно будет при достижении прежнего пенсионного возраста (55 лет женщины и 60 лет мужчины) при соблюдении условий для назначения страховой пенсии по старости (необходимого стажа и количества пенсионных коэффициентов). Эта норма закреплена в новом Законе.

Пенсионные накопления выплачиваются независимо от получения иной пенсии и ежемесячного пожизненного содержания.

Средства пенсионных накоплений могут быть выплачены в виде единовременной, срочной пенсионной выплаты или выплаты накопительной пенсии.

За выплатой средств пенсионных накоплений необходимо обращаться с соответствующим заявлением туда, где они формировались: либо в ПФР, либо в НПФ (если пенсионные накопления Вами переданы в управление негосударственному пенсионному фонду).

Заявление о назначении накопительной пенсии можно подать и в электронном виде через Личный кабинет на сайте ПФР. Дистанционное назначение выплат из средств пенсионных накоплений через Личный кабинет доступно гражданам, которые формируют свои пенсионные накопления через Пенсионный фонд России.

С начала выплаты (с 01.07.2012) в Самарской области более 209 тысяч пенсионеров обратились с заявлением о получении средств пенсионных накоплений.

*ФЗ №350 от 03.10.2018 «О внесении изменений в отдельные законодательные акты РФ по вопросам назначения и выплаты пенсий».

** Владельцами пенсионных накоплений могут являться:

· граждане 1967 года рождения и моложе, за которых работодатель отчислял страховые взносы на накопительную пенсию,

· мужчины 1953-1966 г. р. и женщины 1957-1966г.р., за которых небольшой период времени (с 2002г. по 2004г.) работодателем производились отчисления на накопительную часть пенсии. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве,

· участники Программы государственного софинансирования пенсий

· владельцы сертификатов на материнский (семейный) капитала, которые направили средства МСК на формирование накопительной пенсии.

Кому положены и как получить единовременные выплаты пенсионных накоплений

У кого формируются пенсионные накопления?

До 2014 года, когда был принят мораторий в отношении пенсионных накоплений, они формировались:

— у граждан 1967 года рождения и моложе;

— у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 год включительно уплачивались страховые взносы на накопительную пенсию;

— у участников программы государственного софинансирования пенсии;

— у граждан, имеющих право на материнский (семейный) капитал и направивших его средства на накопительную пенсию.

Если гражданин родился в 1967 году и позднее, до 31 декабря 2015 года у него была возможность выбрать собственный вариант создания будущих пенсионных накоплений: формировать только страховую пенсию или одновременно с накопительной. Если он сделал выбор в пользу второго варианта, то в любой момент может отказаться от накопительной пенсии и направить шесть процентов страховых взносов на финансирование страховой. При этом все уже имеющиеся накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ). Их выплатят в полном объеме при обращении за назначением пенсии.

Право выбора варианта пенсионного обеспечения сохраняют граждане 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

В 2014-2017 годах все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за работников, направляются только на страховые пенсии из-за моратория на формирование накоплений.

Как их можно получить?

Накопительная часть в составе пенсии — это определенная сумма денег, по праву принадлежащая гражданину РФ, который на основании действующего законодательства может получить ее при выходе на заслуженный отдых. До 2015 года подавать соответствующие заявления на единовременные выплаты можно было каждый год. С 2015 года это право ограничено временным интервалом: раз в пять лет. При этом никакой срочности в подаче такого заявления нет, его можно предоставить в отделение ПФР в любое время. Претенденту на единовременную выплату пособия необходимо подготовить пакет документов, прийти в отделение ПФР, написать заявление по утвержденной законом форме, в течение месяца дождаться письменного ответа о принятом решении.

В случае получения пенсионных накоплений в виде единовременной выплаты пенсионеру перечисляется вся сумма сразу. На нее имеют право россияне, попадающие под определенные критерии. Их устанавливает Пенсионный фонд. Речь идет о тех, кто получает трудовую пенсию в связи с инвалидностью, материальную помощь из-за утраты кормильца. Получателями могут стать граждане, чья накопительная пенсия не превышает пяти процентов по отношению к размеру страховой по старости, а также получающие ее по государственному пенсионному обеспечению (те, кто не приобрел права на страховую пенсию по старости из-за отсутствия необходимого стажа или количества пенсионных баллов).

Также пенсионные накопления гражданин может получить в виде срочной пенсионной выплаты. Ее продолжительность он определяет сам, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов работодателя, в том числе в рамках Программы госсофинансирования пенсий, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии.

Наконец, накопительная пенсия, как способ получения аккумулированных средств, выплачивается ежемесячно и пожизненно при возникновении права на пенсию по старости и при наличии средств пенсионных накоплений. Ее размер рассчитывается исходя из ожидаемого периода выплаты — 20 лет (240 месяцев).

На что нужно обратить внимание?

Выплата накоплений производится только по наступлению пенсионного возраста или по старости. Наличие этих важных обстоятельств обязательно, иначе в ПФР вынесут отрицательное решение. За сотрудниками ведомства при этом законодательно закреплено требование письменно аргументировать причину отказа в выплате накоплений. На адрес заявителя должно быть направлено соответствующее письмо. В нем излагается, какие ссылки в законе повлияли на назначение выплаты или отказ в ее начислении.

Какие документы нужны для подачи заявления?

Для оформления заявления в ПФР на получение накоплений понадобятся оригиналы и ксерокопии: удостоверения личности пенсионера, СНИЛС, справка из отдела пенсионного фонда о перечислении пенсии, прочие документы, свидетельствующие о праве на пенсионное пособие (по потере кормильца, по инвалидности, о дефиците стажа). Само заявление должно быть оформлено по строго установленной форме. Унифицированный бланк необходимо получить у специалиста ПФР.

Если пенсионер направляет доверенное лицо для решения проблемы, ему также необходимо подготовить копии важных страниц паспорта и доверенность. Возможно, к перечисленным бумагам нужно будет добавить еще другие, если специалист ПФР укажет на них.

В какой срок производится единовременная выплата?

На получение единовременной выплаты законом отведены следующие два месяца, которые начинаются с момента утверждения решения о назначении выплаты. Весь срок, начиная с момента подачи заявления и до самого позднего времени получения средств на руки, составляет в общей сложности три месяца.

Как узнать размер имеющихся накоплений?

Сколько накопилось средств за время работы пенсионера, могут подсказать в отделении ПФР по месту его жительства. Обратиться туда нужно с паспортом и СНИЛС. Узнать информацию о накопительной части пенсии можно на Портале государственных услуг. Можно также использовать онлайн-калькулятор для расчетов пенсионной выплаты на сайте ПФР. Здесь расчет производится после ввода следующих параметров: достигнутый возраст, пол, количество лет в официальном стаже, средний заработок, усредненные поступления на личный счет.

Как пенсионные накопления могут получить правопреемники?

Гражданин имеет право заранее определить правопреемников средств личных пенсионных накоплений и то, в каких долях будут распределяться между ними эти средства в случае его смерти. Для их определения необходимо подать заявление в ПФР (или в НПФ, если пенсионные накопления формируются в нем). Если это не будет сделано, ими станут родственники: в первую очередь дети, в том числе усыновленные, супруг и родители (усыновители), во вторую — братья, сестры, дедушки и внуки. Чтобы получить накопления умершего, им нужно не позднее шести месяцев со дня смерти пенсионера лично, по почте или через представителя обратиться в ПФР или НПФ. Выплата накоплений родственникам одной очереди осуществляется в равных долях. Правопреемники второй очереди могут рассчитывать на эти средства, если отсутствуют родственники первой очереди.

Пенсионные накопления могут быть выплачены правопреемникам, если смерть гражданина наступила:

— До назначения ему выплаты накоплений, до перерасчета ее размера с учетом дополнительных пенсионных накоплений или после назначения ему срочной пенсионной выплаты. В последнем случае они вправе получить невыплаченный остаток накоплений (за исключением средств материнского капитала, направленных на формирование будущей пенсии).

— После того как ему была назначена, но еще не передана единовременная выплата накоплений. Ее могут получить члены семьи умершего (при условии совместного с ним проживания), а также его нетрудоспособные иждивенцы в течение четырех месяцев со дня смерти гражданина. Если указанные люди отсутствуют, сумма единовременной выплаты включается в состав наследства и наследуется на общих основаниях.

Если гражданину была установлена выплата накопительной пенсии (бессрочно), в случае его смерти средства пенсионных накоплений правопреемникам не выплачиваются.

Паушальная сумма против Регулярные пенсионные выплаты: в чем разница?

Единовременные пенсионные выплаты и регулярные пенсионные выплаты: обзор

Итак, вы находитесь на пороге выхода на пенсию и стоите перед трудным выбором в отношении пенсионного плана с установленными выплатами, который вам посчастливилось иметь: принять традиционные пожизненные ежемесячные выплаты или вместо этого использовать единовременное распределение?

Понятно, что у вас может возникнуть соблазн пойти на единовременную выплату. В конце концов, это может быть самая крупная разовая выплата денег, которую вы когда-либо получали.Прежде чем принять окончательное решение о своем будущем, найдите время, чтобы понять, что эти варианты могут значить для вас и вашей семьи.

Ключевые выводы

- Пенсионные выплаты производятся на всю оставшуюся жизнь, независимо от того, как долго вы живете, и, возможно, могут продолжаться после смерти вместе с вашим супругом.

- Паушальные выплаты дают вам больший контроль над своими деньгами, позволяя гибко тратить или вкладывать их, когда и как вы считаете нужным.

- Нередки случаи, когда люди берут единовременную выплату, чтобы пережить выплату, в то время как пенсионные выплаты продолжаются до самой смерти.Если пенсионный администратор обанкротится, пенсионные выплаты могут прекратиться, хотя страхование PBGC покрывает большинство людей.

Паушальные выплаты

Единовременная выплата — это единовременный платеж, выплачиваемый администратором вашей пенсии. Принимая единовременную выплату, вы получаете доступ к крупной сумме денег, которую вы можете потратить или инвестировать по своему усмотрению.

«Одна вещь, которую я подчеркиваю в отношении клиентов, — это гибкость, обеспечиваемая единовременной выплатой, — говорит Дэн Дэнфорд, CFP®, Центр семейных инвестиций Сент-Джозеф, штат Миссури.Аннуитет пенсионных выплат «является фиксированным (иногда индексируется COLA), поэтому гибкость схемы выплаты невысока. Но 30-летний пенсионный возраст, вероятно, сопряжен с некоторыми неожиданными расходами, возможно большими. При правильном инвестировании единовременная сумма обеспечивает гибкость для покрытия эти потребности, и в них также можно инвестировать, чтобы обеспечить регулярный доход «.

Ваше решение также может повлиять на ваших детей. Хотите после смерти что-то оставить близким? После смерти вас и вашего супруга пенсионные выплаты могут прекратиться.С другой стороны, при единовременном распределении вы можете указать получателя, который получит любые деньги, которые останутся после того, как вы и ваш супруг ушли.

Доход от пенсий облагается налогом. Однако, если вы перенесете эту единовременную сумму в свой IRA, у вас будет гораздо больше контроля над тем, когда вы снимаете средства и платите с них подоходный налог. Конечно, в конечном итоге вам придется взять требуемые минимальные распределения от IRA, но этого не произойдет до 72 лет (по состоянию на 2020 год).

«Превращение вашей пенсии в IRA даст вам больше возможностей, — говорит Кирк Чизхолм, управляющий активами Innovative Advisory Group в Лексингтоне, Массачусетс.«Это даст вам больше гибкости в инвестициях, в которые вы можете инвестировать. Это позволит вам получать выплаты в соответствии с вашим требуемым минимальным распределением (RMD), которое во многих случаях будет ниже, чем ваши запланированные пенсионные выплаты. Если вы хотите минимизируйте ваши налоги, преобразование вашей пенсии в IRA позволит вам планировать, когда вы будете получать свои выплаты. Таким образом, вы можете планировать, когда и сколько вы хотите платить налогов ».

Регулярные пенсионные выплаты

Регулярная пенсионная выплата — это установленный ежемесячный платеж, выплачиваемый пенсионеру пожизненно, а в некоторых случаях — пожизненно пережившему супругу.Некоторые пенсии включают корректировку стоимости жизни (COLA), что означает, что выплаты со временем увеличиваются и обычно индексируются с учетом инфляции.

Некоторые утверждают, что главная особенность, которая нравится людям в единовременных выплатах, — гибкость — и есть причина избегать их. Конечно, деньги есть, если у вас есть финансовые нужды. Но это также приводит к перерасходу средств. С пенсионным чеком труднее тратить деньги на покупки, о которых вы потом можете пожалеть. Фактически, исследование пенсионеров, проведенное Harris Poll в 2016 году, показало, что 21% участников пенсионных планов, которые получали единовременную выплату, израсходовали ее за 5.5 лет.

Единовременная выплата также требует тщательного управления активами. Если вы не вкладываете деньги в ультраконсервативные инвестиции (которые, вероятно, не поспевают за инфляцией), вы ставите себя во власть рынка. У молодых инвесторов есть время, чтобы оседлать взлеты и падения, но люди на пенсии обычно не бывает такой роскоши.

А с единовременной выплатой нет гарантии, что денег хватит на всю жизнь. Пенсия будет выплачивать вам один и тот же чек каждый месяц, даже если вы доживете до глубокой старости.

«В среде с низкими процентными ставками с фиксированным доходом и, как правило, увеличивающейся продолжительностью жизни, поток пенсий, как правило, лучше», — говорит Луис Кокернак, CFA, CFP, основатель Haven Financial Advisors, Остин, Техас. не случайно частные и государственные работодатели сокращают эти льготы. Они пытаются сэкономить деньги «.

Также нужно подумать о медицинском страховании. В некоторых случаях покрытие, спонсируемое компанией, прекращается, если сотрудник получает единовременную выплату.Если это касается вашего работодателя, вам нужно будет включить в свои расчеты дополнительную стоимость медицинской страховки или надбавку по программе Medicare.

Возможная обратная сторона

Обратной стороной пенсий является то, что работодатель может обанкротиться и оказаться не в состоянии платить пенсионерам. Конечно, через несколько десятилетий это возможно.

Должно ли это повлиять на ваше решение? Абсолютно. Если ваша компания находится в нестабильном секторе или имеет финансовые проблемы, вероятно, стоит принять это во внимание.Но для большинства людей эти наихудшие сценарии не должны вызывать серьезного беспокойства.

Однако имейте в виду, что ваши пенсионные пособия защищены Корпорацией гарантирования пенсионных пособий (PBGC), государственной организацией, которая собирает страховые взносы от работодателей, спонсирующих застрахованные пенсионные планы. PBGC охватывает только планы с установленными выплатами, но не планы с установленными взносами, такие как 401 (k) s.

Максимальный размер пенсионного пособия, гарантированный PBGC, устанавливается законом и ежегодно корректируется.В 2020 году максимальное годовое пособие для 65-летнего пенсионера составит 69 750 долларов. (Гарантия ниже для тех, кто выходит на пенсию раньше или если план предусматривает пособие по случаю потери кормильца. И выше для тех, кто выходит на пенсию после 65 лет).

Таким образом, пока ваша пенсия меньше гарантированной суммы, вы можете быть уверены, что ваш доход сохранится в случае банкротства компании.

Особые соображения

Вы должны спросить себя, почему ваша компания хочет вывести вас из пенсионного плана.У работодателей есть разные причины. Они могут использовать это как стимул для более старших и дорогостоящих работников досрочно выходить на пенсию. Или они могут сделать предложение, потому что отмена пенсионных выплат приносит бухгалтерскую прибыль, которая увеличивает корпоративный доход. Кроме того, если вы возьмете единовременную выплату, вашей компании не придется оплачивать административные расходы и страховые взносы по вашему плану.

Прежде чем выбрать тот или иной вариант, полезно иметь в виду, как компании определяют размер единовременных выплат.С актуарной точки зрения, типичный получатель получит примерно одинаковую сумму денег независимо от того, выберет ли он пенсию или единовременную выплату. Администратор пенсионного обеспечения рассчитывает среднюю продолжительность жизни пенсионеров и соответствующим образом корректирует график выплат.

Это означает, что если вы наслаждаетесь жизнью дольше среднего, вы окажетесь впереди, если возьмете пожизненные выплаты. Но если долголетие не на вашей стороне, все наоборот.

Один из подходов может заключаться в использовании обоих способов: вложить часть единовременной выплаты в фиксированный аннуитет, который обеспечивает пожизненный поток дохода, а оставшуюся часть инвестировать.Но если вы не хотите беспокоиться о том, как обстоят дела на Уолл-стрит, стабильные пенсионные выплаты могут быть лучшим вариантом.

Есть ли трещины в вашем пенсионном плане?

Найдите определенных пенсионных планов в наши дни, и слова, которые вы не хотели бы видеть, связанные с деньгами, необходимыми для обеспечения вашего выхода на пенсию, всплывают: разорился , кризис , недофинансировано .

Это выглядит очень устрашающе, тем более что коронавирус продолжает бушевать, а экономика остается нестабильной.Реальность? Большинство планов в порядке, хотя «у небольшого, но значительного числа есть проблемы», — говорит Жан-Пьер Обри, директор государственных и местных исследований Центра пенсионных исследований Бостонского колледжа.

Вам нужно разобраться в болоте, чтобы узнать, безопасен ли ваш план, а если нет, решить, что вы можете сделать, если вообще что-то делать. Чтобы узнать больше, продолжайте читать.

1 из 5

Пенсии: исчезающее пособие

За последние 30 лет гораздо меньше частных компаний предлагали пенсионные планы с установленными выплатами, которые гарантируют своим сотрудникам ежемесячную выплату при выходе на пенсию, как правило, на основе истории заработной платы и количества лет работал. Эти планы неуклонно сокращались в течение последних 30 лет и были заменены (если вообще были) планами с установленными взносами , такими как 401 (k) s. По данным Федерального бюро статистики труда, количество частных планов с установленными выплатами снизилось с примерно 103 000 в 1975 году до чуть менее 47 000 в 2017 году. К 2019 году только 16% частных работников и 86% государственных служащих и служащих местных органов власти имели доступ к планы.

В 1974 году Конгресс принял один из наиболее важных законов, касающихся частных пенсионных планов и планов медицинского страхования, известный как Закон о пенсионном обеспечении сотрудников или ERISA.Этим законом была учреждена корпорация Pension Benefit Guaranty Corp. PBGC — это в основном страхование, но только для частных пенсионных планов. Он в значительной степени финансируется за счет премий, собранных спонсорами плана с установленными выплатами. Если компания прекращает свой пенсионный план, PBGC вмешивается, чтобы управлять и платить сотрудникам, но только до определенного момента. Ни один федеральный закон не распространяется на государственные пенсии работников штата, округа и муниципалитетов, поскольку за каждым штатом остается последнее слово.

Частные планы делятся на две большие категории: с одним работодателем и с несколькими работодателями. Планы для одного работодателя — это то, на что они похожи — пенсионный план, управляемый и оплачиваемый одной компанией. Согласно отчету Центра пенсионных исследований, в таких планах участвуют почти 28 миллионов американцев. С другой стороны, планы для нескольких работодателей обсуждаются профсоюзами для сотрудников той же отрасли, например строительства или индустрии развлечений, и охватывают около 10 миллионов американцев, говорится в отчете.

2 из 5

Лучшие планы пенсионных пособий

«Планы с одним работодателем в хорошей форме, — говорит Джон Килгур, почетный профессор производственных и трудовых отношений в Калифорнийском государственном университете в Ист-Бэй.

Даже пандемия и мрачная экономика не являются поводом для беспокойства, потому что « выплаты пенсионных пособий производятся в течение многих лет, поэтому любое временное снижение общего финансирования не должно влиять на выплаты по пенсионному плану, который в остальном находится в хорошем финансовом состоянии. », — говорится на сайте некоммерческой группы защиты прав потребителей Pension Rights Center.

Некоторые пенсионные планы с одним работодателем недофинансируются, и деньги, необходимые для покрытия текущих и будущих пенсий, недоступны.Но это не означает, что пенсионный план исчезнет, если компания обанкротится. Федеральный закон требует, чтобы обещанные льготы были отделены от бизнес-активов работодателя и находились в доверительном управлении, говорит Норман Штайн, профессор права в Школе права Клайна в Университете Дрекселя и советник Центра пенсионных прав.

По закону компании не могут уменьшать установленные пенсионные выплаты, которые уже накопили работники, пенсионеры или нет. Однако компании могут изменить будущие выгоды плана.В целом, такие планы «очень надежны», — говорит Обри. «Был принят ряд правил, гарантирующих, что они по сути полностью финансируются, даже если ваш работодатель обанкротится».

Если это произойдет, у PBGC будет достаточно денег, чтобы покрыть любые убытки. Фактически, согласно собственной оценке PBGC, ожидается, что ее средства для программы с одним работодателем вырастут в период с 2019 по 2029 год с 8,7 млрд долларов до 46,3 млрд долларов.

Размер пособий ограничен, и максимальная ежемесячная выплата в 2021 году для 65-летнего человека, работающего по плану с одним работодателем, составит 6034 доллара.Этот месячный максимум возрастает до 18 343 долларов для 75-летнего человека. « Большинство сотрудников получают большую часть или все свои льготы », — говорит Стейн.

Однако ERISA не покрывает — и, следовательно, PBGC не страхует — религиозные организации, профессиональные практики (например, юристы или врачи) с менее чем 25 сотрудниками, а также несколько избранных планов от одного работодателя, которые влияют на ограниченное число людей. Чтобы узнать, застрахована ли ваша компания PBGC, попросите администратора плана дать «краткое описание плана», которое содержит эту информацию.Вы также можете найти на веб-сайте PBGC все планы компаний с одним работодателем, хотя список не является исчерпывающим.

3 из 5

Какие планы пенсионных выплат испытывают проблемы?

Кризис пенсионных планов, о котором часто упоминается в новостях, обычно касается 130 многопрофильных планов из 1400, которые в совокупности охватывают примерно 1 миллион сотрудников. Эксперты говорят, что эти планы профсоюзов в отношении нескольких работодателей находятся под угрозой по ряду причин, включая упадок или дерегулирование определенных отраслей, банкротства компаний, которые привели к уменьшению взносов в план, и массовое сокращение членства в профсоюзах, которое оставило некоторые планы с увеличением пенсионеры, чем активисты.

Многие работодатели также вынуждены выплачивать пособия так называемым «сиротам», участникам, чьи работодатели отказались от планов, говорит Обри, отмечая, что сироты составляют 30% участников самых проблемных планов. Что еще хуже, PBGC прогнозирует, что в его фонде для работы с несколькими работодателями закончатся деньги к 2026 году, и ожидает, что около 124 планов окажутся неплатежеспособными в течение 20 лет.

Одна из причин, по которой PBGC лучше финансируется для покрытия пенсий одного работодателя, заключается в том, что эти компании платили агентству гораздо более высокие премии, чем планы для нескольких работодателей , говорит Килгур.Если вы являетесь участником плана для нескольких работодателей и он прекращает свое действие, максимальная сумма, которую выплатит PBGC, будет намного меньше, чем для плана для одного работодателя — обычно не более 12 000 долларов в год, а часто и меньше.

В планах с несколькими сотрудниками опекуны должны сообщать людям статус своего плана с помощью механизма цветовой кодировки. В целом планы в зеленой зоне идут хорошо, планы в желтой зоне находятся под угрозой, а планы в красной зоне критичны, что означает, что у них есть серьезные и немедленные проблемы с финансированием.

Пытаясь решить проблему кризиса пенсионных планов для нескольких работодателей, Конгресс принял Закон Клайна-Миллера о реформе пенсионной системы для нескольких работодателей 2014 года. Он позволяет попечителям таких планов обращаться в министерство финансов с просьбой о сокращении пособий, в том числе для тех, кто уже вышел на пенсию, чтобы избежать заканчиваются деньги, хотя это сложный и сложный процесс.

Это сокращение было предоставлено нескольким планам, говорит Дэвид Бреннер, национальный директор по консультированию по многопрофильным компаниям Segal, компании, специализирующейся на актуарных услугах и планах выплат сотрудникам.«Это меньшее из двух зол. Если план станет неплатежеспособным, сотрудники получат сумму пособия PBGC, которая будет значительно меньше той, которую они получили бы в противном случае ». Закон запрещает сокращение пособий лицам старше 80 лет или инвалидам. , говорит Стейн.

Если у вашего плана могут закончиться деньги, вы должны получить «уведомление о несостоятельности», уведомляющее вас о любых сокращениях ваших льгот. Казначейство перечисляет планы, подавшие заявки на приостановление выплаты пособий, и статус каждого из них.Центр пенсионных прав предлагает онлайн-калькулятор, чтобы проверить, насколько ваши пособия могут быть сокращены в соответствии с законодательством о пенсионной реформе.

Одно яркое пятно: в Конгрессе ведется работа по решению проблемы , говорит Стейн. «Важно то, что по обе стороны прохода были предложения, которые помогут спасти провалившиеся планы, чтобы люди не испытали значительного сокращения пособий».

4 из 5

Государственные или общественные пенсионные планы, охватывающие весь спектр

Государственные пенсии покрывают людей, которые работают на правительства штата и местные органы власти, и эти планы сталкиваются с рядом серьезных проблем. СМИ наполнились тревожными новостями о статусе государственных планов, особенно в штатах с крайне недофинансированными планами.

Нет однозначного ответа на вопрос, насколько безопасна государственная пенсия. Некоторые штаты, такие как Висконсин, Южная Дакота и Теннесси, хорошо финансируются на уровне 80% или выше, в то время как другие, находящиеся в конце списка, такие как Кентукки, Иллинойс и Нью-Джерси, находятся ниже 30-х годов.

Благотворительный фонд Pew Charitable Trusts в кратком изложении, опубликованном в этом году, заявил, что разрыв между пенсионными активами и обязательствами штата находится на историческом максимуме: всего семь штатов финансируются на 90%, а девять штатов — менее чем на 60%.В кратком изложении предлагается рассмотреть активы, обязательства и коэффициент обеспеченности в разбивке по штатам.

Хотя это звучит не очень хорошо, многие говорят, что представление о том, что государственным пенсиям грозит неминуемая опасность обвала, является чрезмерным . «Это варьируется от региона к региону и от штата к штату», — говорит Билл Холлмарк, актуарий-консультант Cheiron, компании, занимающейся актуарным консультированием. «Подавляющее большинство государственных планов не представляют большого риска для пенсионеров».

Он подчеркивает один момент: «Нет ничего волшебного в 80% -ном финансировании.Это миф, что актуарная профессия работала трудно разоблачить. Пенсионный план зависит от многих факторов, помимо накопительного статуса, поэтому вы не можете сделать однозначный вывод только потому, что план финансируется на 80%, 60% или 30%. Очевидно, что более высокие коэффициенты финансирования, как правило, лучше, но реальная проблема заключается в том, есть ли у спонсоров ресурсы для покрытия любого дефицита с течением времени ».

Все государственные пенсии для этого штата регулируются не федеральным законом, а штатами, и штаты не могут объявлять о банкротстве. Но в зависимости от штата муниципалитет может — Детройт, как известно, сделал это в 2013 году.

Если вы узнаете, например, что государственная система колледжей, в которой вы получаете пенсию, может обанкротиться, это повод для беспокойства, говорит Холлмарк. . Тем не менее, в случае с государственными предприятиями «в первую очередь они идут на реструктуризацию долга — это держатели облигаций», говорит он. «Пенсии не будут сокращены в первую очередь».

Правовая защита государственных пенсий также различается в зависимости от штата. Национальная конференция по пенсионным системам государственных служащих предлагает краткое изложение положений во всех штатах.

Штатам не удалось сократить пенсионные пособия для государственных служащих , говорит Бриджит Эрли, исполнительный директор некоммерческой Национальной государственной пенсионной коалиции. Иллинойс принял закон о сокращении пособий государственных служащих, и ему был предъявлен иск; в 2015 году Верховный суд США признал закон неконституционным. «Государства и политики не смогли переместить цели для пенсионеров и нынешних сотрудников, независимо от того, имеют они права или нет, потому что эти планы являются частью контракта», — говорит Эрли.

В некоторых случаях, однако, добавляет она, законодательные органы штата могут вносить другие изменения, например, в корректировку стоимости жизни, поскольку они не включены в первоначальную формулу пенсии. «Планы на будущих сотрудников, вероятно, будут гораздо менее щедрыми», — добавляет она.

5 из 5

Что вы можете сделать со своими пенсионными пособиями?

Согласно федеральному закону все частные пенсионные планы обязаны ежегодно уведомлять получателей по почте о своем финансовом положении. Заманчиво игнорировать эти уведомления, но не делайте этого. Как минимум, прочтите резюме и сохраните его. «Одна из самых важных вещей, которую может сделать человек, — это иметь копию правил пенсионного плана, которые регулируют его планы», — говорит Дженнифер Андерс-Гейбл, управляющий поверенный юридической службы Северной Калифорнии, которая руководит программой пенсионной помощи для тех. которые жили или работали в Калифорнии, Аризоне, Неваде и на Гавайях.

В уведомлениях, помимо прочего, будет указано:

- Название плана и контактная информация.

- Будет ли план профинансирован на 100% или нет.

- Количество участников, получающих пособия.

- Общая сумма активов и пассивов плана на текущий год и два предыдущих года.

- Описание льгот, застрахованных PBGC, и любых применимых ограничений льгот.

Хотя государственные пенсионные планы не обязаны предоставлять годовые уведомления, Hallmark заявляет, что они должны распространять годовые финансовые отчеты, и стоит взглянуть на краткое изложение или основные моменты отчета.

Если вы не знаете, как найти отчет, обратитесь в отдел кадров или профсоюз, если вы состоите в одном из них. Просто поймите, добавляет он, если вы видите, что пенсия покрывается на 60%, это не значит, что вы будете получать только 60% своей пенсии.

Также ведите учет. Пенсионные планы часто покупаются или продаются. Без каких-либо записей может быть сложно отследить информацию о ваших пенсионных пособиях, когда она вам понадобится. Буклет PBGC «В поисках утерянной пенсии» может помочь вам отследить ваш план.Если у вас есть вопросы, PensionHelp America, часть Центра пенсионных прав, поможет вам бесплатно найти юрисконсультов, консультационные службы или государственные учреждения, если они вам понадобятся.

Хотя не все планы предлагают эту возможность, вы можете получать пенсию ежемесячно или единовременно. Как правило, большинство консультантов не рекомендуют брать единовременную выплату. Исключением могут быть случаи, когда у вас неизлечимая болезнь и вам срочно нужны средства, если вы очень молоды, скажем, за 30, когда получаете пенсию, или если вы очень богаты, говорит Стейн.

Если вы не доверяете своему пенсионному плану и не существует системы защиты, единовременная выплата возможна , говорит Андерс-Гейбл, но имеет серьезные недостатки. «Когда вы получаете единовременную выплату, пособие по случаю потери кормильца не выплачивается, — говорит она.

Плюс, хотя люди могут полагать, что они могут инвестировать свои единовременные выплаты и получать более высокую прибыль, чем их план, опрос Metlife 2017 показал, что 21% участников пенсионных планов, которые получали единовременную выплату, в среднем исчерпали их .

Рон Гуай, 45 лет, сертифицированный специалист по финансовому планированию в Rivermark Wealth Management в Саннивейле, Калифорния, имел личный и профессиональный опыт решения этой проблемы. Он ушел из General Electric через 17 лет, в 2014 году, с пенсионным планом, и ему предложили вариант получить все это вместо ежемесячной ренты, которая начнется выплачиваться, когда ему исполнится 60 лет. «Я получил единовременную выплату в прошлом году», — сказал он. он говорит.

Он определил, что наличие наличных средств для инвестирования в течение 15 лет до того, как начнется ежемесячное пособие, сделало выкуп очень привлекательным.Инвестиции с относительно скромной доходностью в 6% позволили бы ему в возрасте 60 лет снять ту же сумму денег до старости, какую могла бы предложить его пенсия, и баланс никогда не упадет до нуля. «Я считаю, что могу добиться большего, чем 6%, и мне комфортно распоряжаться деньгами», — говорит он. «Мне неудобно просматривать ленту новостей каждое утро и надеяться, что GE не обанкротилась».

Этот вариант не для всех, говорит Гуай, особенно если вам неудобно управлять своими деньгами или нанимать для этого кого-то.Спросите себя, можете ли вы получить 5% или 6% годового дохода от своих инвестиций, вывести сумму, равную вашей ежемесячной пенсии (или больше), и никогда не закончатся. «Есть риск в любом выборе», — говорит он. «Вы должны выбрать ту сторону, которая вызывает у вас меньше беспокойства».

Единовременные пенсионные выплаты: кто в выигрыше, а кто проигравший?

Решение Министерства финансов США в прошлом месяце разрешить частным компаниям выплачивать единовременные пенсионные выплаты пенсионерам и получателям вместо ежемесячных выплат — хорошая новость для компаний, которые не хотят обременять себя долгосрочными пенсионными обязательствами — особенно для работодатели из частного сектора, у которых пенсионные планы недостаточны.

Однако единовременные пенсионные выплаты могут не работать для пенсионеров, которые выбирают их. В то время как развернулись дебаты о достоинствах и рисках единовременных пенсионных выплат для сотрудников, существуют также более широкие опасения по поводу долгосрочных последствий для экономики в целом, когда пенсионеры не имеют достаточных финансовых ресурсов, чтобы содержать себя. Эти опасения приобретают новое значение из-за быстрого роста так называемой «гиг-экономики» с временными работниками и фрилансерами, которые не получают пенсионных пособий, спонсируемых работодателем.

Последний шаг министерства финансов отменяет обещание эпохи Обамы запретить работодателям предлагать единовременные выплаты. Опасения заключались в том, что получатели единовременной выплаты могут остаться без денег, а также у них может возникнуть соблазн потратить деньги раньше. Около 26,2 миллиона американцев получают пенсии прямо сейчас, хотя это число сокращается, поскольку предприятия предпочитают план 401 (k).

Как компании получают прибыль

Пенсионные планы с установленными выплатами — это пенсии, которые обеспечивают получателям ежемесячной проверки пособий на протяжении всей их жизни.Планы с установленными взносами предусматривают только ежегодные отчисления на счет сотрудника. «Компании, предлагающие планы с установленными выплатами, обеспокоены тем, что им необходимо тщательно управлять будущей смертностью, колебаниями инвестиций и т. Д., — сказала Оливия С. Митчелл, исполнительный директор Совета по пенсионным исследованиям в Wharton и директор Boettner. Центр пенсионных и пенсионных исследований. Митчелл также является профессором страхования и экономики бизнеса в Wharton.

«Многим компаниям было трудно убедиться, что их планы оставались полностью профинансированными, и, вероятно, большинство корпоративных планов с установленными выплатами сегодня финансируются не полностью», — продолжил Митчелл. «Предлагая как работникам, так и пенсионерам единовременную выплату, корпорации могут исключить обязательства по установленным выплатам». Этот шаг может помочь таким компаниям, как General Electric, у которой дефицит пенсионного плана с установленными выплатами составляет примерно 30 миллиардов долларов.

Элизабет Кеннеди, профессор права и социальной ответственности Школы бизнеса Селлинджера Университета Лойола в Мэриленде, заметила, что решение Министерства финансов со временем нанесло ущерб более широким слоям общества.«Я рассматриваю это как перенос риска не только с работодателя на сотрудников, но и на всех нас в целом, поскольку возникает вопрос, что происходит, когда люди не справляются с [своими единовременными пенсионными выплатами] должным образом — конечно не так хорошо, как их работодатели », — сказала она. «Остальная часть системы социальной защиты становится еще более напряженной, когда заканчивается план с установленными выплатами [пенсионеров]».

Митчелл и Кеннеди поделились своими мыслями о единовременных пенсионных выплатах, планах с недостаточным финансированием и скрытых издержках, связанных с действиями министерства финансов, в радиопостановке Knowledge @ Wharton на SiriusXM.(Послушайте подкаст вверху этой страницы.)

единовременно или нет?

В некоторых случаях единовременные выплаты могут быть правильным вариантом. «То, что раньше считалось золотым методом ухода за пенсионерами, а именно планы с установленными выплатами, давно прошло», — сказал Митчелл. «Многие финансово убедительные люди могут сказать:« Ну и дела, я работаю в компании, которая финансируется только на 80%. Может, мне стоит взять единовременное пособие и бежать, пока у меня все в порядке ».

«Все здание системы с установленными выплатами лежит в руинах.Я не вижу способа легко это исправить », — Оливия С. Митчелл

Митчелл сказала, что понимает, почему единовременная выплата привлекательна, «не только для людей, которые делают ошибки, но и для людей, которые умеют это делать». Однако единовременные выплаты могут быть не лучшим вариантом, если человек использует деньги в качестве ежемесячного дохода. Она указала на то, что она назвала «иллюзией единовременной выплаты». Кто-то, кто получает единовременную сумму, скажем, 100000 долларов, может подумать, что внезапно разбогател, но эти деньги не идут очень далеко, отметила она.По ее словам, согласно оценкам аннуитета, выплата в размере 100 000 долларов США обеспечит ежемесячный доход в размере 560 долларов США для 65-летнего мужчины и 530 долларов США для женщины. Она добавила, что даже 500 000 долларов — это не большие деньги.

Но единовременная выплата может помочь многим пожилым людям, выходящим на пенсию с гораздо большей задолженностью, чем в прошлом, сказал Митчелл. «Бэби-бумеры выходят на пенсию, не выплатив свои ипотечные кредиты и не выплатив свои кредитные карты», — добавила она, сославшись на исследование, проведенное с использованием исследования здоровья и выхода на пенсию (спонсируемого Национальным институтом старения и Управлением социального обеспечения). , где она со-следователь.«Единовременная выплата в таких случаях действительно может помочь пожилым людям выплатить свои долги и выйти на пенсию, менее подверженными колебаниям процентных ставок».

Влияние гиг-экономики

Кеннеди отметил, что за последние годы состав персонала изменился. Она сослалась на гиг-экономику, экономику совместного использования и рост числа независимых подрядчиков, которые, как правило, работают на временных рабочих местах на протяжении всей своей карьеры.